На Московской Бирже появились новые фонды Альфа Капитал “Медицина”? Фактически там собраны 4 иностранных ETF. Насколько ценны эти активы в моем новом обзоре.

Здравоохранение стало настолько важным для всех без исключения во всем мире. Помимо пандемии и вакцины, есть так много болезней, которые все еще нуждаются в лекарствах. На рынках США торгуются 52 ETF сектора «Здравоохранение», а общие активы Healthcare ETF под управлением составляют 93,62 миллиарда долларов. Средний коэффициент расходов составляет 0,57%. Биржевые фонды — популярные на Западе инструмент, который в России пока не так востребован из-за высоких комиссий.

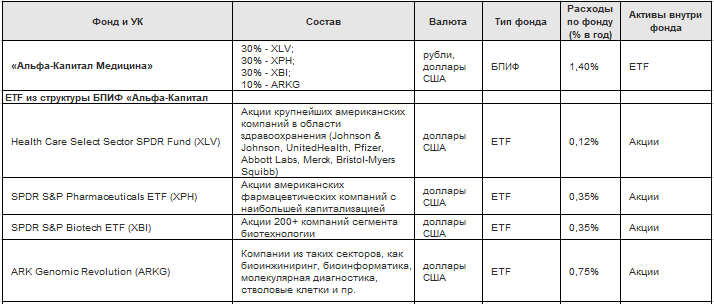

О Альфа Капитал “Медицина”

Альфа Капитал “Медицина” — это узкоспециализированный фонд, в состав которого входят множество отраслей здравоохранения. Выбор достаточно интересный, но три из четырех фондов могут быть достаточно волатильными, так как в них присутствуют компании средней и малой капитализации. Самое дорогое обслуживание у ETF ARKG (0,75%) так как фонд активно управляемый.

XLV доминирует в сегменте здравоохранения США практически по всем параметрам. В составе фонда ведущие компании с большой капитализацией в сфере здравоохранения, входящие в индекс S&P500.

XLV Top 10 Holdings

Johnson & Johnson 9.23%

UnitedHealth Group Incorporated 8.04%

Pfizer Inc. 4.56%

Abbott Laboratories 4.41%

AbbVie, Inc. 4.27%

Thermo Fisher Scientific Inc. 4.25%

Merck & Co., Inc. 4.12%

Eli Lilly and Company 3.89%

Danaher Corporation 3.66%

Medtronic Plc 3.56%

XPH предлагает равно взвешенный доступ к узкому кругу фармацевтических компаний США, охватывающих все рыночные капитализации. В фонде преобладают акции компаний со средней и малой капитализацией, что делает его довольно волатильным.

XBI предоставляет доступ к акциям биотехнологических компаний США. В состав входят акции компаний с большой, средней и малой капитализацией.

ARKG — это активно управляемый фонд, нацеленный на компании, работающие в области геномики. Это нишевый фонд, который использует активно управляемую стратегию, поэтому инвесторы должны внимательно следить за структурой и за компаниями.

Пользуясь недоступностью ETF «здорового человека» для большинства инвесторов, комиссия выглядит «за гранью Добра и Зла» (по сравнению с самими ETF): XLV (0.12%), XPH(0,35%), XBI (0,35%), ARKG(0,75%). Многие инвесторы давно ждут возможность покупать зарубежные ETF, так как комиссии у них намного ниже. Внесение поправок в законопроект о сложных финансовых продуктах сделают базовые ETF на иностранные индексы доступными для инвесторов уже с 1 октября.

Из четырех представленных фондов, только один ETF XLV демонстрирует положительную динамику с начала года (+14%) и находится на 52-х недельном максимуме ($128). И это не удивительно: XLV доминирует в сегменте здравоохранения США практически по всем параметрам. В составе фонда ведущие компании в сфере здравоохранения, входящие в индекс S&P500. ETF XLV с 2010 года показывает положительную динамику и рост.

Остальные три ETF, достигнув своих максимум, спускаются в коррекцию и с начала года показывают отрицательную динамику:

XPH -2,26%

XBI -10,5%

ARKG -10,8%

БПИФ сложно назвать полноценными инвестициями «в здоровье».

Фонд обеспечивает доступ к компаниям в фармацевтике, медицинском оборудовании и расходных материалах, поставщикам медицинских услуг, биотехнологиям, инструментам и услугам наук о жизни, а также биотехнологическим отраслям здравоохранения. Например, Johnson & Johnson, по мимо производства лекарственных препаратов выпускает санитарно-гигиенические товары.

Риски

Основной риск фонда заключается как в ETF, так и в самом секторе здравоохранения. С допуском иностранных ETF, они станут приоритетным инструментом для инвестиций. Не исключен переток активов из БПИФ в ETF. Данный БПИФ подойдет только инвесторам, готовым на риск, с рациональным инвестиционным профилем. С точки зрения диверсификации не более 3-5% от стоимости портфеля.

Сектор здравоохранения имеет уникальные риски из-за широкого государственного регулирования. Фармацевтические компании, в частности, имеют строгий надзор в Управлении по контролю за продуктами и лекарствами США (FDA). Если FDA окажет неблагоприятное влияние на кандидата на лекарства для фармацевтической компании, это может оказать существенное влияние на стоимость акций этой компании. Кроме того, некоторые медицинские компании должны защищать дорогостоящие претензии по ответственности за продукцию, что может быть связано с производительностью.

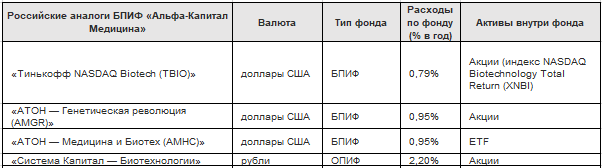

Аналоги в России:

Сегменты, которые сейчас в тренде

Интересен к рассмотрению новый активно управляемый ETF GK (стоимость $25, комиссия за управление 0,81%), созданный совсем недавно 02 июля 2021. GK стремится обеспечить широкий тематический охват, активно инвестируя в ориентированный на рост портфель американских компаний с учетом различных долгосрочных макроэкономических тенденций. При выборе акций используется трехэтапная система и диверсификация, которая включает фундаментальный, технический и качественный анализ компаний, которые могут извлечь выгоду из долгосрочных изменений на рынке. Инвестиции фонда могут иметь любую рыночную капитализацию и могут быть сосредоточены на инновационных компаниях.

14 июля вышел новый эмитент ETF, ориентированный на религию ETFKOCG (стоимость $25). Фонд активно управляется вместе с подразделением по управлению активами рыцарей Колумба, католической братской группы, и следует руководящим принципам инвестирования, установленным Конференцией католических епископов США (USCCB). KOCGв принципе похож на ETFGlobalXS&P 500 CatholicValues (CATH), который с начала года вырос на 20%. Однако KOCG взимает коэффициент расходов 0,75% за счет активного управления, в результате чего он более чем в два раза дороже CATH на 0,29%.

Так стоит ли инвестировать

Провальные испытания препаратов и финальные стадии исследований часто не подтверждают результатов предыдущих этапов расследования, что не только несет прямые убытки компании-разработчику, но также негативно влияет на стоимость ее акций. Позитивные результаты медицинских испытаний могут взвинтить цены на акции в несколько раз, тогда как негативные ведут к существенному удешевлению ценных бумаг.Важно то, что медицинские расходы не являются дискреционными, то есть даже в случае падения доходов и замедления в экономике граждане продолжат тратить деньги на медицинские страховки и лекарства. В то же время другим отраслям приходится бороться за потребителя.Узкие сегменты с фондами дают возможность вернуть вложения в многократном размере. Однако необходимо учитывать все риски, прежде чем принимать решение по инвестированию.

Выдержки из статьи, а также мнения других аналитиков вы можете посмотреть на сайте:

Медицинский фонд от «Альфа-Капитала»: стоит ли своих денег? (banki.ru)